Médico Simples Nacional 2024

Os profissionais da medicina que trabalham como autônomos, profissionais liberais, sócios de consultórios ou clínicas e até mesmo as pessoas Jurídicas, devem ficar atento ao Simples Nacional.

Isso porque, houve entrada de novas atividades, redução de receitas e novos limites de faturamento, sem contar com as alterações nas alíquotas que começaram a vigorar desde 2018.

Por isso, é preciso conhecer os novos tetos de faturamento, além de entender os valores de impostos para então encaixar a sua empresa dentro do Simples Nacional.

Dentro desse cenário, é comum que surjam dúvidas referentes as mudanças e a tabela do Simples Nacional para médico.

Mudanças

Basicamente é preciso entender que tudo se inicia pela forma de trabalhar, sendo Pessoa Física ou Pessoa Jurídica.

O médico que trabalha como Pessoa Física está sujeito a tributação do Imposto de Renda da Pessoa Física, do ISSQN e do INSS, conforme dita a legislação de cada Município.

O maior problema é que com a Pessoa Física a tributação fica muito alta, com um Imposto de Renda da Pessoa Física podendo alcançar até 27,5% da receita, com ganhos líquidos acima de R$ 4.664,68 e o INSS de 20%.

Assim, os médicos passaram a procurar outras maneiras alternativas e ainda legais de recolher seus tributos.

Em razão disso, trabalhar como Pessoa Jurídica através dos 2 regimes de tributação: o Simples Nacional e o Lucro Presumido, passaram a ser uma boa alternativa.

Contudo, no Simples Nacional o médico era tributado pelo anexo VI do Simples, com alíquotas de 16,93% o que nem sempre era uma opção vantajosa quando se analisava do ponto de vista financeiro.

Com o Simples Nacional para médico as regras sofreram mudanças que podem reduzir as tributações.

Agora o médico Pessoa Jurídica pode retirar os seus tributos no Simples Nacional através do Anexo III, onde as alíquotas são menores, caso as despesas de folha de pagamento ultrapassarem 28% da Receita.

Porém, se o percentual não chegar a 28% os tributos podem ser recolhidos pelo Anexo V.

Assim, ao optar pelo Simples Nacional a receita bruta das pequenas empresas será elevada de R$ 3,6 milhões para R$ 4,8 milhões.

Onde os microempreendedores podem chegar a faturar até R$ 360 mil anualmente e as Empresas de Pequeno Porte, R$ 4,8 milhões ao ano.

Entretanto, é necessário analisar se o Simples Nacional para médico é mais vantajoso que o Lucro Presumido, por isso vamos entender quando custa cada alternativa atualmente.

Lucro Presumido

A alíquota no Lucro Presumido é de 11,33% de tributos federais mais o ISS do município, sem levar em conta os valores que são gastos com as atividades médicas.

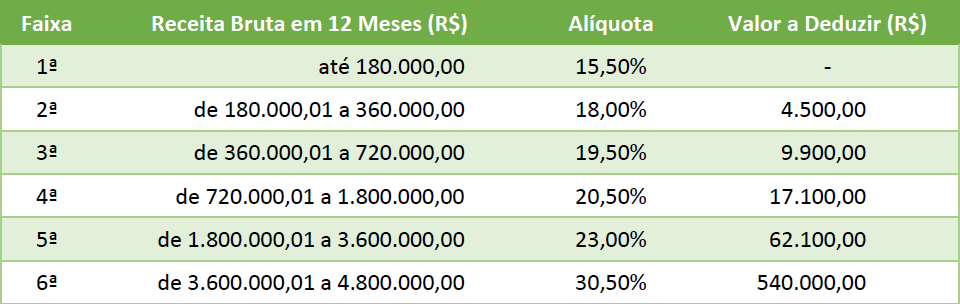

Simples Nacional Anexo V

Com as despesas de folha de pagamento menor que 28% a tributação será de 15,5% inicialmente. Essa é uma opção mais vantajosa para quem tem empregados, pois as alíquotas já estão adicionadas sobre a folha.

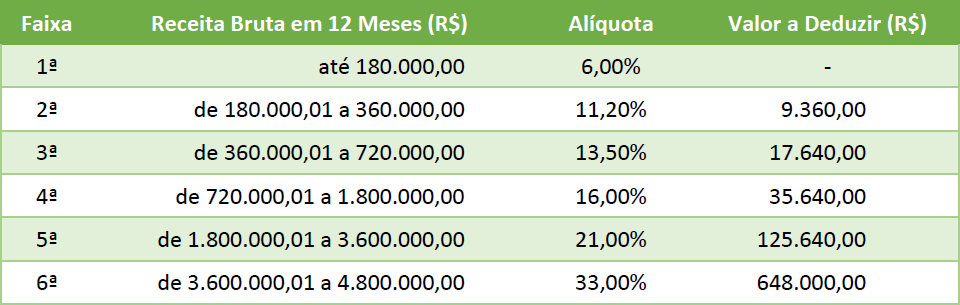

Simples Nacional Anexo III

Essa é a boa opção para Pessoa Jurídica, onde as despesas de folha de pagamento ultrapassam 28% ou mais da Receita, pois a tributação inicial será de 6% sobre a Receita para quem faturou em média R$ 15.000/mês.

Vale ressaltar que se as alíquotas aumentarão conforme o faturamento cresce.

Nessa modalidade do Simples Nacional para médico os impostos também estão inclusos sobre a folha de pagamentos, logo é uma boa alternativa para quem possui funcionários.

Cálculo do Simples Nacional para médico

((RBT12 x Aliq) – PD) / RBT12

Onde:

RBT12 = Receita Bruta no 12 meses anteriores ao da tributação

Aliq = Alíquota Nominal da Faixa

PD = Parcela a Deduzir

O resultado dessa formula é o que chamamos de alíquota efetiva, que deve ser adicionada sobre o faturamento bruto, obtendo então o valor do recolhimento.

Para entender melhor!

Todas essas informações sobre o Simples Nacional para médico pode parecer confuso, por isso vamos entender deixar ainda mais claro.

A LC 155/2016 alterou o art. 18 da Legislação do Simples Nacional, adicionando medicina entre as atividades descritas no Inciso XIX que devem ser tributadas pelo Anexo III.

Porém, nesse mesmo artigo também é determinado que a atividade deve ser tributada pelo Anexo V.

Ou seja, se a folha de pagamento da Pessoa Jurídica, nos últimos 12 meses, for 28% maior que a Receita Bruta, ela será tributada pelo Anexo III.

Caso represente menos de 28%, será tributada pelo anexo V.

Qual opção tributária adotar?

A primeira atitude que deve ser tomada para escolher a melhor opção tributária é fazer o cálculo do Simples Nacional.

No entanto, é sempre recomendado que o médico procure auxílio com uma Contabilidade Especializada, assim é possível avaliar a melhor opção levando em conta as particularidades de cada situação.

Isso porque, a conta do Simples Nacional para médico não é das mais simples e estudar os cálculos é um dos passos mais importante para a escolha do regime tributário mais vantajoso.